گلوبالیزاسیون و نظام مالی جهانی

سیاوش قائنی

سرآغاز

گلوبالیزاسیون و یا جهانی شدن، مفهومی که ما امروز از آن یاد میکنیم پدیدهای است جدید و نو، که با رویکرد یکپارچهسازی اقتصاد جهانی و تجارت آزاد آغاز شد.

این پدیده نو روندی انکار ناپذیر و از ویژگیهای بارز جوامع بشری است، که از اواخر سالهای قرن ۱۹ آغاز شد و دارای مولفههای گوناگون میباشد و به جز اقتصاد به گونهای حوزههای دیگر زندگی ازجمله اجتماعی، فرهنگی، سیاسی و زیست محیطی را نیز دربر میگیرد و به عنوان پدیدهای فراگیر، موج عظیمی از تغییرات و تحولات را بر ساختارهای سنتی، بومی و ملی و بنیانهای هویتی به همراه آورده، و امروز به یکی از مهم ترین مسایل پیش روی بشر تبدیل شده است.

پدیده جهانی شدن، هم آثار مثبت و هم آثار و پیامدهای منفی برای جوامع مختلف به همراه داشته است.

برای جهانیشدن تعاریف مختلفی آورده شده است.

مفهوم «دهکده جهانی» که توسط مارشال مک لوهان MC LUHAN (1962) ابداع شد، استعاره مناسبی برای این پدیده است.

* برخی جهانیشدن را به عنوان یکپارچهسازی بازارها میدانند و شرایطی ازجمله جابجایی آزاد کالاها، خدمات، نیروی کار، سرمایه و ایجاد بازار واحد را برای آن تعریف میکنند.

* برخی دیگر جهانیشدن را بسط و تقویت روابط جهانی میدانند، بدین معنی که هر اتفاقی در هر گوشۀ جهان رخ دهد به سرعت به اطلاع همگان در سراسر جهان میرسد و بر وضعیت سایر مناطق اثر داشته و بالعکس، و این عملاً به معنای درهم فشرده شدن و یا دهکده شدن جهان و تشدید آگاهی نسبت به جهان به عنوان یک واحد است.

همانطور که در بالا اشاره شد جهانیشدن دارای مولفههای گوناگون میباشد.

برای نویسنده روشن است که در دراز مدت جا دارد تاثیرات جهانیشدن بر ساحتهای گوناگون اجتماعی، سیاسی، فرهنگی، فناوری و محیط زیست و ساختارهای سنتی، بومی و ملی و بنیانهای هویتی نیز مورد بررسی قرارگیرد.

طبیعی است که یک نوشتار کوتاه فرصت بررسی و باز بینی تمام مولفهای گوناگون و آنچه با گلوبالیزاسیون همراه است را ندارد. اما از آنجا که از نظر نگارنده مهمترین مولفه جهانیشدن در درجه اول جهانیشدن اقتصاد است، این نوشتار در گام نخست به بررسی ساحت اقتصادی میپردازد و بویژه آثار منفی این پدیده به قصد آسیب شناسی بیش از جنبههای مثبت آن مورد دقت و تحلیل قرار خواهند گرفت.

برای دریافت درک بهتر جهانیشدن در ساحت اقتصادی به دو پیش شرط نیاز است، نخست آشنایی با روند تاریخیِ جهانیشدن اقتصاد، و دوم دریافت مفاهیم و ابزار فنی و تکنیکی و تخصصی آن که بطور مثال در نظام بانکی و مالی بکار میروند.

به گمان نویسنده بدون بررسی و تحلیل سنجش گرایانه مفاهیم و ابزار و عملکرد بازیگران نظام مالی، ابعاد و چالشهای منفی و رادیکال این نظام مالی قابل فهم نیستند.

از این رو نویسنده میکوشد در اینجا در کنار بررسی تاریخی جهانی شدن، مفاهیم تخصصی و ویژه را برای خوانندگان بازگو کند.

فرایند پدیده جهانیشدن مراحل مختلفی را پشت سر گذاشته و با افت و خیزهای گوناگونی همراه بوده است.

همانگونه که در بالا اشاره شد، جهانیشدن اقتصاد از ۱۶۰ سال پیش آغاز شد، اما اینکه چرا نویسنده و از چه زمان گلوبالیزاسیون را ویا کدام وجه آنرا به عنوان پدیدهای نو تلقی میکند، در زیر میکوشد به آن پاسخ دهد.

نویسنده برای درک بهتر، گلوبالیزاسیون را به دو دوره تاریخی- اقتصادی تقسیم میکند:

- دوره نخست (از اواخر قرن نوزدهم تا دهه هشتاد قرن بیستم) که ویژگی اصلی آن اقتصاد سرمایه داری کلاسیک با راهبرد اصلی کینز گرایی است

- دوره دوم (از دهه هشتاد تا به امروز)، رنسانس و گسترش اقتصاد نئولیبرالیستی از را در بر میگیرد. ویژگی مهم این دوره شتاب گرفتن سلطه و قدرت سرمایه مالی در سطح بینالمللی میباشد

گلوبالیزاسیون بر پایه اقتصاد کلاسیک یا بازار بنیاد

جهانی شدن اقتصاد و تجارت در قرن نوزدهم بدنبال تقسیم کار، انباشت سرمایه، و انقلاب فنی و صنعتی آغاز شد، نخست استفاده از ماشین بخار در صنعت کشتی رانی و سپس گسترش تلگرام و تلفن.

درسال ۱۸۵۱ اولین کابل تلگرام و تلفن در زیر «کانال مانش» انگلستان را به بقیه اروپا متصل کرد و سپس در سال ۱۸۶۶ با کابل تلفن و تلگرامی به نام «ترانس اتلانیک» اروپا و آمریکا به هم متصل شدند که بدنبال آن سرعت انتقال اخبار و اطلاعات میان بانکها وسرمایه گذاران اروپایی و آمریکایی به ده هزار برابر رسید.

از آن پس کارگزاران بورس لندن میتوانستند در کمتر از یک دقیقه با بورس نیویورک برای خرید فروش سهام خود تماس برقرار کنند.

یکی دیگر از تحولات انقلابی، حمل و نقل وکشتیرانی با نیروی بخار آب و همراه با آن ساخت کانال سوئز بود، که هزینههای حمل و نقل بین بریتانیا و هندوستان را در قرن ۱۹ به میزان باورنکردنی ۹۸ درصد کاهش داد.

بهمین خاطر جای تعجب نیست که تجارت جهانی بین سالهای ۱۸۵۰ تا ۱۹۱۳ در واقع ده برابر شده بود.(۱)

اما این فقط کالاها نبودند که در سطح جهان جابهجا میشدند، بلکه در همان سالها میلیونها اروپایی برای یافتن زندگی بهتر به آمریکا مهاجرت کردند.

صنعت گردشگری با شکوفایی چشم گیری مواجه شد. تنها در سال ۱۸۷۹، تقریباً یک میلیون گردشگر از سوئیس دیدن کردند که بیش از ۲۰۰هزار نفر آنها آمریکایی بودند (۲)

در سال ۱۹۱۴ بریتانیا دارای بزرگترین نیروی دریایی، کشتیرانی و بازرگانی بود. ۴۴ درصد کل سرمایه گذاریها در سطح جهان به انگلستان تعلق داشت و مابقی ۵۶ درصد به فرانسه، آلمان، ایالات متحده آمریکا، بلژیک و هلند اختصاص داشت. لندن بزرگ ترین و مهمترین مرکز مالی جهان بود.

در زیر خواهیم دید که روند جهانیشدن یک روند تک خطی نبوده و نیست و همواره با بُریدگیها و بحرانهای متعددی روبرو بوده است،

جنگ جهانی اول و گسترده ترین بحران اقتصادی جهان

درسال ۱۹۱۴ با افروخته شدن آتش جنگ جهانی اول، زمانی که هیچ یک از بازیگران اقتصادی تصور آنرا نیز نمیکرد، به یکباره رشته اقتصاد جهانی از هم گسیخته شد.

۲۷ تا ۳۱ ژوئیه ۱۹۱۴ تمام بازارهای جهانی دچار تنشهای شدید شدند و بدنبال آن بورس اوراق بهادار در لندن و در تمام قاره اروپا و نیویورک تعطیل شد. (۱/۲)

اول اوت ۱۹۱۴، جنگ جهانی اول آغاز گردید.

جنگ جهانی اول نقطه عطفی دراقتصاد جهانی بود، که به دنبال آن زنجیرهای از بحرانها و رویدادهایی پدید آمدند که بارها و بارها اقتصاد و تجارت جهانی را فلج کردهاند.

سال ۱۹۲۹جهان دچار آن چنان بحران بزرگ اقتصادی شد که نهایتاً به جنگ دوم جهانی انجامید. (۲/۲)

بحران اقتصادی ۱۹۲۹

بررسی بحران بزرگ اقتصادی جهان که در سال ۱۹۲۹ رخ داد، تا به امروز همچنان نظریه پردازان اقتصادی و سیاسی را به خود مشغول کرده است. گسترش و عمق این بحران آنچنان بود که به هنگام رویداد آن گمان میرفت پایان سرمایه داری فرا رسیده است. سرمایهداری پا برجا ماند، ولی تحلیل گران آن بحران را تا به امروز “مادر همه بحرانها” میدانند که نمونه وار خطراتی را که سوداگران «سرمایه مالی» تا به امروز برای اقتصاد مدرن میآفریند را هویدا کرد.

پیامد این بحران اقتصادی آن چنان گسترده و عمیق بود که تعداد زیادی از تاریخ پژوهان بر این باورند که این بحران روند تاریخ را به بستر جدیدی هدایت کرد.

تاریخ پژوه انگلیسی «اریک هوبسبام»(۳) مینویسد: «بدون بحران ۱۹۲۹ به احتمال قوی هیتلر قدرت نمیگرفت و بی تردید روزولت رییس جمهور آمریکا نمیشد. ... و به طور خلاصه، جهان نیمه دوم قرن بیستم قابل درک نیست مگر اینکه تأثیرات این فروپاشی اقتصادی را درک کنیم. »(۳)

اگر چه تا به امروز همه سویههای بحران اقتصاد جهانی ۱۹۲۹ باز گشایی نشده است، اما به نظر میرسد یک چرایی برجسته آن به اندازه کافی روشن باشد:

پس از جنگ جهانی اول میان سالهای ۱۹۱۹ تا ۱۹۲۹ به دنبال «فوردیسم»(۴) و« تایلریسم»(۴) رشد و بهره وری اقتصاد واقعی (تولید، صنعت، کشاورزی و خدمات...) در ایالات متحده آمریکا ۴۳ درصد افزایش یافت. اما در مقابل این افزایش تولید دستمزد کارگران یا کاهش یافته ویا ثابت مانده بود. در حالی که سال ۱۹۲۷، ۱۰ درصد از آمریکاییها بیش از ۴۶درصد از کل ثروت ایالات متحده را در اختیار داشتند.(۱/۴)

از طرف دیگر با ثابت ماندن دستمزدها، بازار داخلی توان جذب «عرضه» بیشتر را از دست داد و سودهای افزوده صاحبان سرمایه، دیگر در اقتصاد واقعی سرمایه گذاری نمیشد، بلکه هر روز بیشتر و بیشتر به سوی بازار سهام و اوراق بهادار سوق داده میشد و قیمت شاخص سهام به طرز خارق العادهای افزایش یافت، برای نمونه شاخص بورس نیویورک «داو جونز» از ۶۴ واحد در سال ۱۹۲۱ به ۳۸۱.۲ واحد در سال ۱۹۲۹ افزایش یافت.

به همراه افزایش «تقاضا» در بازار سهام، بانکها و صندوقهای سرمایهگذاری و دلالان و سوداگران چون امروز جهت دست یابی هرچه سریع تر به ثروتی هنگفتتر، افزون بر سهام موجود در بازار دست به اختراع اوراق بهادار و مشتقات(۵) درجه دوم یا حتی سوم زدند، که هیچ ارتباطی با اقتصاد واقعی نداشت.

انفجار بحران در ۲۴ اکتبر ۱۹۲۹ همچون بحرانهای پس از آن (بحران «دات کام »، بحران ۲۰۰۷ و ۲۰۰۸ و بحران یورو) زمانی رخ داد که تناسب اقتصاد واقعی نسبت به چرخ و فلک جنون آمیز سوداگران بازار سرمایه مالی به شکل سرسام آوری افزایش یافت. (نگاه کنید به نمودار ۵ به تناسب بازار مالی امروز و اقتصاد واقعی)

عواقب این بحران اقتصادی چون بیکاری، بی خانمانی، فقر و گرسنگی و نا آرامیهای اجتماعی آنچنان گسترده بود که جهان سالها با آن دست به گریبان بود.

بین سالهای ۱۹۲۹ و ۱۹۳۳، تولید اقتصادی ایالات متحده به میزان یک سوم کاهش یافت، تجارت جهانی با دو سوم کاهش روبرو شد، ۸۵۰۰۰ شرکت و بیش از یک پنجم کل بانکهای آمریکایی ورشکست شدند و بدنبال آن ۸ میلیون حقوق بگیر، آنچه را در این بانکها پس انداز کرده بودند از دست دادند. مهمتر از همه، بیکاری به ۲۵٪ افزایش یافت یعنی از هر چهار آمریکایی یک نفر فاقد شغل بود و هیچ کشوری از سقوط وال استریت و بحران ۱۹۲۹ در امان نماند.

اقتصاد تمامی کشورهای اروپا با دشواریهای شدید روبرو شد.

کشور آلمان كه پس از جنگ جهانی اول وادار به پرداخت ۳۱.۴ میلیارد دلار یا ۱۳۲ میلیارد مارک طلا غرامت جنگی شده بود، برای پرداخت آن غرامتها و بازسازی اقتصاد کشور پس از جنگ، ناگزیر میلیاردها دلار وام از بانکهای آمریكا گرفته بود، که پس از بحران مالی ۱۹۲۹ ناچار به باز پرداخت آن گردید. بحران ۱۹۲۹ به ورشکستگی تعداد بیشتری از شرکتها و موسسههای اعتباری در آلمان انجامید و سرانجام بیش از هشت میلیون نفر یعنی یک سوم جمعیت شاغل در آن زمان در آلمان بیکار شدند. آمار اتحادیههای کارگری در آن زمان حتی فاجعه بارتر بود. از بین اعضای اتحادیه، تنها ۳۳ درصد شاغل تمام وقت بودند، ۴۶ درصد بیكار و ۲۱ درصد نیز به عنوان كارگر كوتاه مدت مشغول به كار بودند.

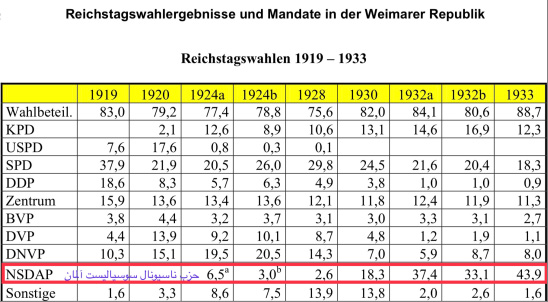

درپیامد این بحران حزب ناسیونال سوسیالیست آلمان (حزب هیتلر) که در انتخابات ۱۹۲۸ تنها ۲.۶ درصد آرا را کسب کرده بود، توانست با تبلیغات خود علیه غرامتهای جنگ و مخالفت با گرفتن وام و اعتبارات از ایالات متحده آمریکا، در انتخابات سال ۱۹۳۰ یعنی تنها چند ماه پس از بحران اقتصادی ۱۹۲۹، ۱۸.۳ در صد آرا و در انتخابات سال ۱۹۳۲، ۳۷.۴ درصد آرا را کسب کند و سرانجام در انتخابات سال ۱۹۳۳ با بدست آوردن ۴۳.۹ درصد رای، هیتلر صدراعظم آلمان شد. (۱/۶)

جدول شماره ۱

روزولت پس از پیروزی در انتخابات ریاست جمهوری در نوامبر ۱۹۳۲ در ۱۰۰ روز نخست ریاست جمهوری خود به پیشنهاد مشاور اقتصادی خود « جان مینارد کینز»(۶)، قوانین همه جانبه و بی سابقهای را برای تثبیت اقتصاد به نام «نیودیل» تصویب و به اجرا درآورد که به تحولات عظیم اقتصادی و اجتماعی در جامعه ایالات متحده آمریکا انجامید.

وی با استفاده از پشتوانه عظیم مالی دولت، به سرمایهگذاری در امور عمرانی و زیربنایی پرداخت تا از این طریق با بیکاری مبارزه نماید و با تزریق پول به میان تهیدستان جامعه، امکان خرید محصولات انبار شده در کارخانجات را فراهم کند. همانگونه که در بالا اشاره شد، رکُود اقتصادی سال ۱۹۲۹ به این دلیل بروز کرد که دستمزدهای پائین قدرت خرید محصولات صنعتی و کشاورزی را برای کارگران و طبقه متوسط از میان برده بود.

بنابراین روزولت و مشاور اقتصادی وی، «جان مینارد کینز» ایجاد رونق اقتصادی از طریق پرداخت کمکهای مالی دولت فدرال و سرمایهگذاری در اموری که بخش خصوصی رغبتی به سرمایهگذاری در آن نشان نمیدادند را، در صدر برنامههای خود قرار دادند.

بدنبال این برنامه اقتصادی بیش از یک میلیون کیلومتر جادهسازی شد، بیش از ۱۲۴ هزار پل، ۱۲۵ هزار ساختمان عمومی، ۸۱۹۲ پارک و ۸۵۳ فرودگاه احداث گردید، بیش از سه میلیارد درخت کاشته شده و ۸۴.۴ میلیون هکتار اراضی کشاورزی احیاء گردید.

درمجموع تخمین زده میشود که این پروژهها به طور مستقیم یا غیرمستقیم ۲۵میلیون فرصت شغلی بوجود آورد.(۷)

در پی تجربه تلخِ بحران اقتصادی ۱۹۲۹، روزولت میدانست که برای پیشگیری از بحرانهای مالی و اقتصادی آینده لازم است محدودیتها و مقررات جدی در نظام مالی و بانکداری وضع شود.

او با تصویب لایحه بانکی «گلاس- استگال» (۸) نخست نظام پولی و مالی را بکلی تغییر داد و نظارت دقیقی را بر عملکرد بانکهای خصوصی و بازارهای سهام به مرحله اجرا در آورد و سپس جدایی کامل وظایف و عملکرد بانکهای تجاری و بانکهای سرمایه گذاری را مقرر نمود.

از آن پس وظیفه بانکهای تجاری تنها تامین خدمات مالی و دادن وام و اعتبار به شرکتها و «اقتصاد واقعی» بود و از معاملات با اوراق بهادار و ریسک پذیر منع شدند و این معاملات تنها در حوزه فعالیتهای بانکهای سرمایه گذاری قرار گرفت. وی انحصار بخش خصوصی در اینگونه فعالیتها را از میان برد و به تنظیم بازار پرداخت.

کنفرانس برتون وودز

«سازمان بینالمللی پول» و «بانک جهانی»

در سال ۱۹۴۱ یعنی اوایل جنگ جهانی دوم، وینستون چرچیل و فرانکلین روزولت به عنوان دو عضو مهم متفقین پس از مذاکراتی سری در کشتی نیروی دریایی آمریکا بنام «آگوستا» در سواحل «نیوفُوندلند» در اقیانوس اطلس، پیمان نامه مهمی را به نام «منشور آتلانتیک» امضاء کردند که اهداف ایالات متحده امریکا و بریتانیا را در جنگ جهانی دوم و تصویری که این دو کشور برای جهان بعد از جنگ در نظر داشتند را تبیین میکرد. برداشتن موانع پیش روی گسترش تجارت جهانی یکی از بندهای مهم این منشور بود.

در ژوئیه سال ۱۹۴۴ هنگامی که چشم انداز پیروزی متفقین علیه آلمان فاشیست در افق دید بود، به دعوت قدرتهای پیروز در جنگ، یعنی ایالات متحده آمریکا، اتحاد جماهیر شوروی و انگلستان در برتون وودز (محلی واقع در نیوهمپشایر، ایالات متحده آمریکا) کنفرانسی با شرکت نمایندگان ۴۴ کشور برای سازماندهی مجدد سیستم فروریخته اقتصاد جهانی و دمیدن جان تازه به آن برگزارشد.

ایالات متحده آمریکا که دیگر پس از جنگ جهانی دوم با داشتن بمب اتم به عنوان اولین قدرت برتر نظامی و اقتصادی و سیاسی شناخته شده بود کارگردانی اصلی این کنفرانس را با همکاری بریتانیا برعهده داشت.

طراحان اصلی این کنفرانس، اقتصاددانان مشهور جان مینارد کینز(۵) انگلیسی و هری دکستر وایت(۹) اقتصاددان ارشد بینالمللی وزارت خزانه داری ایالات متحده بودند.

آنان میدانستند برای شکوفایی و رشد تولید و توزیع وصادرات باید «تقاضا» هم در بازار داخلی و هم در بازارهای خارجی افزایش یابد یعنی « همسایه ات هم باید ثروتمند شود ».

از این روی اهداف اصلی این کنفرانس نخست ایجاد یک سیستم ارزی مرجع و کارآمد برای جلوگیری از کاهش رقابتی ارزش پولهای ملی و افزایش رشد اقتصاد بینالمللی و سپس بازسازی کشورهای ویران شده اروپا پس از جنگ جهانی دوم و نوسازی بازارهای اروپایی بود.

اصول و راهنمای عمل جان مینارد کینز که تجربه تلخ سالهای پس از جنگ جهانی اول را که منجر به فروپاشی اقتصاد جهانی و «رُکود بزرگ» و روی کار آمدن فاشیسم درآلمان را در نظر داشت این بود که «دیگر نباید همسایههایمان را فقیر نگه داریم» و «جریانهای سرمایه مالی سوداگرانه باید تحت کنترل قرار گیرند».

او بر این باور بود که علل اصلی دو جنگ جهانی، تبعیض اقتصادی و جنگ تجاری بوده است. به عبارتی او دو چیز را در نظر داشت، یکی کنترل ارز و دیگری تجارت بر پایه توافقهای دو یا چند جانبه.

کینز مخالف آن بود که یک کشور تنها صادرکننده صرف و دیگری واردکننده محض باشد. او معتقد بود باید برای همه کشورها امکان توازن متناسب میان صادرات و واردات بوجود آید، بدین ترتیب میتوان از ایجاد رُکود در کشورهای دیگر جلوگیری نمود.

جان مینارد کینز دراین کنفرانس پیشنهاد کرد:

۱- یک بانک مرکزی قدرتمند جهانی به نام Clearing Union تاسیس و یک ارز ذخیره بینالمللی جدید به نام بانکور bancor ایجاد شود،

۲- کشورهای طلبکار موظف شوند با سرمایه گزاری و تاسیس کارخانههای مختلف در کشورهای بدهکار امکان افزایش تولید و صادرات را برای آن کشورها فراهم آورند،

۳- با خرید و وارد کردن کالا از این کشورها، ثروت را در آن کشورها افزایش دهند تا بتوانند وامهای خود را باز پرداخت کنند،

۴- بخش بزرگی از آن وامها را به کشورهای بدهکار ببخشند.

ایالات متحده آمریکا که با مازاد تولید روبرو و محتاج به بازارهای جهانی برای فروش کالاهای خود بود، با طرحهای کینز مخالفت کرد و از آنجا که دو سوم طلای جهان را دراختیار داشت، اصرار میورزید تا دلار ارز مرجع با پشتوانه طلا باشد.

در نهایت نظام برتون وودز این طرح و سیستم پیشنهادی آمریکا را به تصویب رساند و دلار آمریکا به عنوان ارز مرجع پذیرفته شد، تصمیمی که تا آنروز بی همتا بود.

از آن زمان به بعد تمام کشورهای جهان استقلال ارزی خود را از دست دادند و ارزش همه ارزهای ملی کشورهای جهان با دلار امریکا سنجیده میشد. برای تضمین و ثبات ارزش دلار و جلوگیری از چاپ بدون پشتوانه دلار، آمریکا متعهد شد تا هر ۳۵ دلار را با یک اونس طلا معاوضه کند.

جهت کنترل و اجرای این سیستم، کنفرانس «برتون وودز» به پیشنهاد ایالات متحده امریکا با تاسیس دو سازمان مهم یعنی «صندوق بینالمللی پول» (IMF) و «بانک جهانی» در واشنگتن در جوار «فدرال رزرو» (Federal Reserve) و خزانه داری امریکا موافقت کرد.

بنابراین مهم ترین وظیفه «IMF» در هنگام تأسیس عبارت بود از نظارت بر تنظیم نرخ ارز بین کشورها و تثبیت نرخ ارز در کشورهایی که دچار نوسان ارزی بودند و اعطای وام کوتاه مدت به منظور تعدیل برنامههای ساختاری و وظیفه «بانک جهانی» تأمین وامهای بلند مدت برای فعال کردن برنامههای تعدیل ساختاری در کشورهای وام گیرنده، بویژه بازسازی سیستمهای اقتصادی کارآمد در اروپای غربی پس از جنگ جهانی دوم در نظر گرفته شده بود.

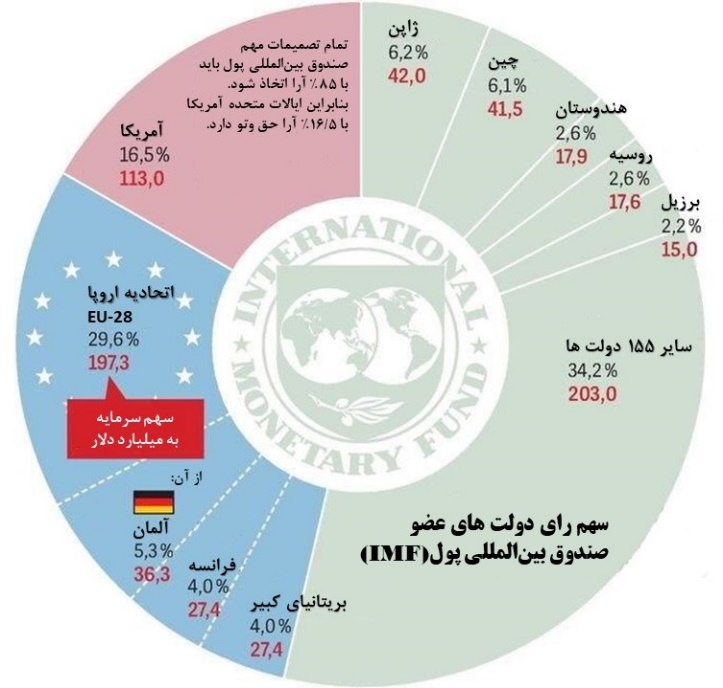

نمودارشماره ۱ : سهم رای در صندوق بینالمللی پول

در حال حاضر ۱۸۹ کشور عضو «IMF» هستند. بودجه این صندوق از دو منبع به دست میآید: سرمایه کشورهای عضو و بهره وامهای پرداختی.

میزان حق رأی هر یک از کشورها بسته به میزان سرمایه آنها در این صندوق متفاوت است. بیشترین سرمایه و حق رأی مربوط به ایالات متحده آمریکاست که با حدود ۸۳ میلیارد دلار سرمایه سپرده در صندوق بینالمللی پول، ۱۶.۵ درصد آرای این سازمان را دارا میباشد، آلمان و ژاپن ۶.۱ درصد آرا و فرانسه و انگلیس ۵.۱ درصد آرای این نهاد را در اختیار دارند.

کلیه تصمیمات این سازمان باید با ۸۵ درصد آرا اتخاذ شود، بنابراین تمام تصمیمات صندوق بینالمللی پول باید با توافق ایالات متحده آمریکا انجام گیرد. (نمودار شماره ۱)

یکی دیگر از وظائف IMF اعطای وام به کشورهای عضو در شرایطی که این کشورها به دلیل بحران و مشکلات مالی نیاز به منابع مالی دارند، میباشد.

البته نکته قابل توجه این است که اعطای این وامها مشروط به اجرای سیاستهای «IMF» از سوی کشور وام گیرنده است.

«شوک نیکسون»

دوران جدید با یک انفجار و یک شوک آغاز شد: بدنبال ورود ایالات متحده امریکا به جنگ ویتنام در سال ۱۹۶۵، دولت جهت تأمین هزینههای جنگی ناچار به دریافت بدهیهای سرسام آور و چاپ هر چه بیشتر دلار گردید. خیلی زود مشخص شد که دلار دیگر از پشتوانه طلا برخوردار نیست، بنابراین کشورهای اروپا و بویژه فرانسه شروع به خرید طلا در مقابل دلار کردند و این روند روز به روز برای امریکا مشکل آفرین تر میشد. این روند چند سال ادامه یافت و در سال ١٩٧١ با تقاضای بریتانیا جهت تبدیل ٣ میلیارد دلار از ذخیره ارزی این کشور به طلا به مرحله بحرانی رسید.

به این مناسبت در ۱۵ اوت ۱۹۷۱، رئیس جمهور وقت ایالات متحده آمریکا ریچارد نیکسون به طور یک جانبه اعلام کرد که کشورش دیگر به توافق بینالمللی «برتون وودز» یعنی مبادله ۳۵ دلار برای هر اونس طلا پای بند نیست. از میان رفتن سیستم «برتون وودز» فرصتهای تجاری جدیدی برای نظام مالی همراه با افزایش قدرت سیاسی مهیا کرد.

این سیستم جدید به ویژه برای آن دسته از بانکها و موسسههای مالی که در بسیاری از کشورهای جهان فعالیت میکنند مفید است.

تصمیم یک جانبه آمریکا عواقب سنگینی برای اقتصاد جهانی بهمراه آورد و اولین پیامد آن “بحران نفت” در سال ۱۹۷۳ بود.

کشورهای تولید کننده نفت که میدانستند با افت قیمت دلار درآمدهای هنگفتی را که از فروش نفت بدست میآوردند از دست میدهند، به کمک کارتل نفتی خود اوپک قیمت هر بشکه نفت (۱۵۹ لیتر) را که پیش از آن كمتر از دو دلار قیمت داشت، تا سال ۱۹۸۰ به ۳۵.۷۰ دلار افزایش دادند.

این افزایش جهش وار کشورهای صنعتی اروپا را با بزرگترین بحران اقتصادی بعد از جنگ جهانی دوم روبرو کرد و معجزه اقتصادی پس از جنگ ناگهان به پایان رسید و بیکاری گستردهای سراسر اروپا را فرا گرفت.

دومین پیامد مهم آن این بود که برخی ازکشورهای عضو اوپک برآن شدند تا نفت خود را به جای دلار بر پایه سبدی از ارزهای مختلف قیمت گذاری کنند تا از افت قدرت خرید درآمد حاصل از فروش نفت خود جلوگیری نمایند. این امر موجب کاهش تقاضای دلار و تضعیف بیشتر آن شد، به نحوی که دیگر روشن بود ادامه این روند دلار را در یک بحران عمیق فرو خواهد برد.

تنها راه حل برای نجات امپراطوری دلار به کمک عربستان سعودی کلید خورد. در سال ١٩٧۴ دولت نیکسون با دولت عربستان سعودی وارد مذاکره شد تا این کشور را متقاعد سازد که به قیمتگذاری و فروش نفت به دلار ادامه دهد.

برخی از نظریهپردازان مدعیاند که برای ایجاد و حفظ این شرایط دولت آمریکا با حکومت عربستان سعودی یک معاهده پنهانی منعقد کرده است که بر اساس آن حکومت عربستان سعودی موظف میباشد تا درازای حمایت دائمی ایالات متحده آمریکا از حکومت عربستان سعودی نه تنها به فروش نفت خود به دلار ادامه دهد، بلکه کشورهای عضو اوپک را نیز وادار کند تا نفت خود را تنها به دلار قیمت گذاری کرده و بفروش برسانند.

بدین صورت با پدیدار شدن «پترودلار» گردش دلار در بازارهای جهانی تثبیت و از سرازیر شدن آن به آمریکا جلوگیری شد.

با دانستن دادههای بالا میتوان حساسیت ایالات متحده امریکا را در مقابل کشورهایی که قصد فروش نفتشان به ارزهای دیگر دارند، درک کرد.

تازه در دهه ۱۹۷۰ بود که جهان از نظر اقتصادی به همان پیوستگی سال ۱۹۱۳ دست یافت.

گلوبالیزاسیون پس از چرخش نئولیبرالیستی

در سال ۱۹۸۹ پس از فروپاشی کشورهای سوسیالیستی و رشد تولیدات چشمگیر در چین، یعنی پس از ۸۰ سال و یک مکث طولانی باردیگربرای اولین بار همه کشورها در یک مبادله جهانی به هم پیوستند.

تجارت جهانی در۳۰ سال گذشته به شکل سرسام آوری رشد کرده است:

بیش از یک چهارم کلیه کالاها و خدمات اکنون در سطح بینالمللی مبادله میشوند و سالانه ۹ درصد افزایش مییابد.

این حجم معاملات شگفت انگیز توسط حدود ۷۷ هزار شرکت فراملیتی با بیش از۷۵۰ هزار شعبه سازماندهی میشود(۱۰). حتی یک محصول ساده مانند یک ریش تراش برقی و چنانکه در دوران کورونا دیدیم یک ماسک ساده امروز بر اساس تقسیم کار در ده کشور مختلف تولید میشود.

به همراه جهانی شدن، مفهوم جدیدی به نام “رقابت شرایط مکانی تولید” پدید آمده، که نگرانی بازارهای کار را برانگیخته است، زیرا به نظر میرسد کشورهای تولید کننده قابل تعویض هستند. پس میباید ارزانترین دستمزد ممکن را ارائه دهند تا که شرکتهای فراملیتی به تولید خود در آنجا ادامه دهند.

زمانی رئیس شرکت ماشینسازی ولوو (VOLVO) گفته بود: “سوئد به ولوو احتیاج دارد، اما ولوو نیازی به سوئد ندارد.”(۱۱)

این نگرانیها را بیشتر مدیران شرکتهای فراملیتی برای حفظ فشار دائمی بر روی بازار کار شایع میکنند.

اما این که سرمایه بیخانمان است و آزادانه در جهان سرگردان میباشد افسانهای بیش نیست.

درست است که شرکتهای فراملیتی بخشهای تولیدی خود را برای تولید ارزان تر در کشورهای مختلف جابجا میکنند، اما همواره مدیریتِ توسعه و اداره امور شرکتها در کشور اصلی یا مادر باقی میماند و مدیران آنها تقریباً همیشه از کشور هم فرهنگ خودشان منصوب میشوند. تنها نگاهی به ۳۰ شرکت آلمانی، که جایگاه نخست را در فهرست بورس آلمان (DAX) دارند، گواهی بر این مدعا است.

تقریباً تمام این شرکتهای فراملیتی به دست مدیران آلمانی و یا اتریشی اداره میشوند.

بنابراین با آنچه در بالا گفته شد این پرسش پیش میآید که کدام وجه جهانیشدن یا گلوبالیزاسیون پدیده جدیدی است؟

به گمان نویسنده آن چه به این پدیده شکل جدیدی میدهد فرماسیون نئولیبرالیستی آن میباشد که از سال ۱۹۸۰ آغاز گردیده است.

امروز جهانیشدن به عنوان یک استدلال نئولیبرالیستی برای کاهش دستمزدها و مالیات شرکتها و کاهش مقررات و به ویژه مقررات بازارهای مالی بکار میرود.

تغییر نقش صندوق بینالمللی پول و تفاهم واشنگتن

با لغو نظام «برتون وودز» به دست نیکسون و شناور شدن نرخ ارزها در سال ۱۹۷۱، نقش صندوق بینالمللی پول در اقتصاد جهانی تا حدود زیادی از میان رفته بود و باید وظایف جدیدی برای این سازمان طراحی میشد. این برنامه جدید در اجماعی به نام «تفاهم واشنگتن» طراحی شد.

«تفاهم واشنگتن»

«تفاهم واشنگتن» رویکردی است که در اواخر دهه ۱۹۷۰ در پاسخ به معضل رُکود تورمی و کند شدن فرآیند انباشت سرمایه در اقتصاد آمریکا و انگلستان با جهت گیری ضدکینزی و نئو کلاسیک ظاهر شد.

انگیزه انتخاب نام « تفاهم واشنگتن » از آن رو بود که ۴ نهاد مهم اقتصادی یعنی «صندوق بینالمللی پول»، «بانک جهانی»، «فدرال رزرو (بانک مرکزی ایالات متحده آمریکا)» و «وزارت خزانه داری آمریکا» در واشنگتن مستقر بودند.

مضاف برآن مجمع اقتصاددانان، بانکداران سرمایهگذار، وزرای اقتصادی که دارای نفوذ جهانی بودند در واشنگتن جمع شدند و یک بسته «سیاستهای تعدیل اقتصادی و تثبیت ساختاری» بر مبنای دیدگاهی نئولیبرالیستی برای اقتصاد تنظیم و تدوین کردند، یعنی کوچکسازی حداکثری دولت، مقررات زدایی و آزادسازی حداکثری تجاری و مالی از طریق اجزای مختلف که در زیر بیشتر به آن اشاره میشود. (نمودار شماره ۲)

نمودار شماره ۲

این تفاهم که در ابتدا برای کشورهای آمریکای لاتین در نظر گرفته شده بود، بعدها به کل کشورهای در حال توسعه و تمام جهان، سرایت یافت.

«پاول کروگمن» (۱۲) معتقد بود، اجماع واشنگتن نشان میدهد که ایالات متحده امریکا از آن پس کدام سیاست و منافع اقتصادی را در جهان دنبال خواهد کرد.

جوزف استیگلیتز (۱۳) مشاور اقتصادی کلینتون که خود زمانی یکی از مدیران برجسته «بانک جهانی» بود در کتاب خود به نام «جهانیسازی و مسائل آن» مینویسد: «اهداف صندوق بینالمللی پول در گذر زمان تغییرات زیادی کرده است. به طور کلی برخلاف ایده اولیه، که صندوق برای ترمیم عمل کردهای معیوب بازارها بوجود آمده بود، اکنون بدست کسانی اداره میشود که تنها از استیلای بدون قید و شرط بازار حمایت میکنند... روند این تغییرات به همراه روی کار آمدن تاچر و ریگان نه تنها سرعت چشمگیری به خود گرفت بلکه عمیق تر شد. آنها تنها در فکر استیلای همه جانبه بازار بر همه امور اجتماعی بودند.»(۱۳الف)

«اکنون پس از گذشت ۵ دهه از ایجاد صندوق بینالمللی پول میبینیم که صندوق در ایفای وظایف خود نه تنها شکست خورده، بلکه سیاستهای آن در کشورهایی که دچار بحران شدهاند، باعث تشدید این بحرانها شده است. دلیل این ناکامی، تغییر رویکرد صندوق بینالمللی پول است که پس از «تفاهم واشنگتن » بر این صندوق غالب شد. این سیاست و رویکرد جدید نه تنها موجب رفع بحران و رشد اقتصاد پایدار در این کشورها نشد، بلکه باعث گسترش فقر و تشدید اعتراضات سیاسی و اجتماعی گردید.»(۱۳ب)

جوزف استیگلیتز در جای دیگر میپرسد: «... تصمیم گیرندگان اصلی در صندوق بینالمللی پول چه کسانی هستند؟ در اصل این سازمانها تحت سلطه کشورهای ثروتمند صنعتی و گروهها و موسسههای مالی و تجاریِ با نفوذ کشورهای متبوع آنها بوده و به دست وزرای دارایی و رؤسای بانکهای مرکزی که نمایندگی کشورهایشان را بر عهده دارند، اداره میشوند. این افراد، که همواره به موسسههای پولی و مالی جهانی وابستهاند، پس از اتمام دوره مسئولیتشان، با حفظ سمت، بار دیگر به همان موسسهها باز میگردند. به طور کلی به شکلی که «سازمان بینالمللی پول»، «بانک جهانی» و دیگر سازمانهای بین المللی، نظام اقتصاد جهانی را مدیریت میکنند، میتوان به جرات گفت ما با «مدیریت نظام اقتصاد جهانی بدون یک حکومت جهانی» روبرو هستیم. نظامی که در آن معدودی سازمان بینالمللی مثل بانک جهانی و صندوق پول و سازمان تجارت جهانی و افرادی مثل وزرای دارایی و بازرگانی و روسای بانکهای مرکزی، بازیگران اصلی آن در جهان محسوب میشوند و اکثر قریب به اتفاق مردم جهان در این تصمیمات هیچ گونه دخالتی ندارند.» («جهانیسازی و مسائل آن»(۱۳ج)

باید یادآور شد آنچه طراحان سازمان بینالمللی پول و بانک جهانی بعنوان هدف خود تعیین کرده بودند، عبارت از «حل و فصل بحران بدهیهای خارجی» کشورها، در ابتدا اروپا و در حال حاضر به ویژه کشورهای در حال توسعه بوده است.

نگاهی به نتیجه عملکرد این دو سازمان در فاصله سالهای ۱۹۸۰ تا ۱۹۹۹ نشان میدهد که کشورهایی که از سر ناچاری از این دو سازمان وام گرفتند و ناگزیر به اجرای برنامههای دیکته شده از طرف این سازمانها تن دردادند تا بدهیهای خود را «حل و فصل » کنند، هر روز بیش از پیش در باتلاق بدهیهای خارجی فرو رفتهاند.

در فاصله ۲۰ ساله بالا، آرژانتین ۳۰ بار برای وامهای جدید به صندوق بینالمللی پول مراجعه کرده است. کشورهای آفریقایی غنا و ساحل عاج ۲۶ بار، مراکش ۲۲ بار، کنیا و فیلیپین ۱۹ بار و زامبیا ۱۸ بار نیاز به وام گیری جدید پیدا کردند.

در حالی که در آغاز بحران بدهیها، کل بدهیهای کشورهای در حال توسعه ۵۷۰ میلیارد دلار بود، در حال حاضر این بدهیها از مرز ۱/۳ تریلیون دلار گذشته است.

این مبلغ معادل تقریباً نصف مجموع تولید ناخالص ملی این کشورها و حدود ۲ برابر کل در آمدهای صادراتی سالانه آنهاست و از اینرو امکان باز پرداخت بدهیها برای این کشورها ناممکن است.

سازمان ملل متحد خسارات ناشی از بحران بدهیها را در ۵ رشته گزارش میدهد:

۱- از دست دادن قدرت خرید و گسترش فقر در این کشورها به خاطر تورم حاصل از بحران.

۲- گسترش بیکاری و بدنبال آن فحشا در میان زنان برای کسب درآمدی حداقل

۳- خسارتها و خطرات ناشی از مهاجرت به خارج به سبب فقدان شغل در داخل کشور

۴- پرداخت مالیاتهای تحمیلی هرچه بیشتر به واسطه افزایش نیازهای دولتها

۵- نابودی سیستم بهداشت، درمان و ایمنی و تخریب و پدید آمدن فاجعه محیط زیست دراثر از میان رفتن بودجهها برای پاسداری در این زمینهها.

سازمان بینالمللی پول و ایران

سیاست تعدیل که پیشتر دردهه ۱۹۷۰ از سوی صندوق بینالمللی پول و بانک جهانی برای کشورهای آمریکای لاتین تجویز شد، پس از چند سال در ایران نیز به اجرا درآمد.

سیاست تعدیل اقتصادی در ایران در دوره اول ریاست جمهوریهاشمی رفسنجانی به اجرا درآمد. پس از جنگ عراق با ایران خزانه بانک مرکزی خالی شده بود و دولت ناچار بود برای اجرای سیاستهای خود وامهای کلان از «صندوق بینالمللی پول» و «بانک جهانی» دریافت کند.

دریافت این وامها همانگونه که در بالا اشاره شد، منوط به اجرای سیاست تعدیل ساختاری در اقتصاد بود.

در گزارش هیئت اعزامی صندوق بینالمللی پول با عنوان «جمهوری اسلامی ایران در پی تغییرات عمیق ساختاری و نهادی است» که در ماه ژوریه ۱۹۹۰ (مرداد ۱۳۶۹) منتشر شد، آمده است:

« مقامات ایرانی عزم خود را برای حرکت به سمت تعدیل همه جانبه اقتصاد کلان کشور، فراهم آوردن نقشی قویتر برای بخش خصو صی و حذف تدریجی قید و بندهای اقتصادی اعلام کردند.»(بهداد و نعمانی، ۱۳۸۶)

آنچه که در سالهای بعد به عنوان تعدیل همه جانبه اقتصاد کلان کشور، در زمینههای کشاورزی، خصوصی سازی، مقررات زدایی (در حوزههای قانون کار (۱۴ الف)، بانک و موسسههای مالی، مسکن، مدیریت شهر و شهرسازی، آب و حفر چاهها..؛) انجام گرفت، جا دارد در نوشتاری ویژه مورد تحلیل قرار گیرد.

دکتر فرشاد مومنی اقتصاددان و استاد دانشگاه علامه طباطبایی و یکی از مهم ترین مخالفهای تعدیل اقتصادی در کتابی با عنوان «اقتصاد ایران در دوران تعدیل ساختاری» با نقد صریح برنامه تعدیل ساختاری که در قالب برنامه اول توسعه در کشور اجرا شد، معتقد است بانک جهانی و صندوق بینالمللی پول بدون داشتن شناخت از وضعیت اجتماعی و فرهنگی مردم ایران توصیههایی به ایران ارائه دادند که عملاً باعث تشدید پیچیدگیهای مسائل اقتصادی ایران شد و بسیاری از مشکلات امروز کشور ناشی از همان سیاستهای اقتصادی پس از جنگ است.

در نهایت ما در سال ۱۳۷۴ شاهد تورم ۴۹ درصدی اقتصاد کشور بودیم. از سوی دیگرهمین سیاست تعدیل ساختاری موجب افزایش واردات، افزایش بِدهیهای خارجی، بالا رفتن نرخ ارز و افزایش شدید فساد اقتصادی و رانت خواری حاصل از خصوصیسازی شد.

او در جای دیگر هشدار میدهدکه پیش از گرفتن وام و عقد قرارداد با کشورهای خارجی باید برنامههای دقیق و بستر لازم برای جذب این وامها و سرمایههای خارجی در اقتصاد مولد و توسعه گرا آماده گردد.

درصورت عدم برنامههای دقیق و نبود بستر لازم، در نهایت خود این وامها و یا قراردادها به ابزاری برای گسترش و تعمیق فساد و تعمیق ناکارآمدیها و عقبافتادگی کشور و نابرابریهای ناموجه تبدیل خواهد شد.

نظام مالی جهانی و بازارهای مالی و پولی و ابزار آن

زمانی هنری فورد صاحب کارخانه ماشینسازی فورد گفت: «اگر مردم سر از سیستم پولی ما در بیآوردند، ما فردا پیش از طلوع آفتاب با یک انقلاب روبرو خواهیم بود »

و به دنبال آن مارک تواین (Mark Twain) اظهار داشت: «آنچه را که ما نمیدانیم برای ما مشکل ساز نیست، بلکه آن چیزهایی برای ما مشکل ساز میشوند که شناختی از آن نداریم، ولی گمان میکنیم که از آنها شناخت داریم»

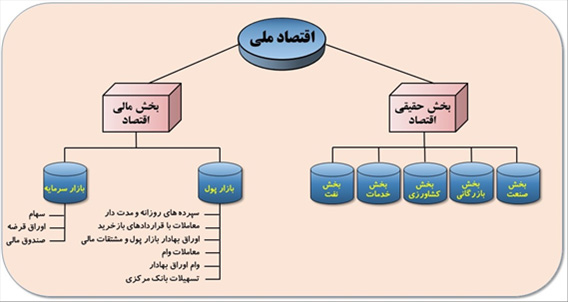

نمودار شماره ۳

زمانی فلسفه وجودی و وظیفه بخش مالی اقتصاد “تامین سرمایه” برای بخش واقعی اقتصاد مولد و در جهت توسعه و ایجاد پروژهها و نیز تامین منابع مالی لازم جهت سرمایه درگردش واحدهای تولیدی و اقتصادی بود. نمودار (۳).

روشن است که بخش مالی (بانکها، بورس اوراق بهادار شركتهای سرمايه گذاری و صندوقهای پوشش ریسک، شركتهای بيمه بازنشستگي و غیره) خود چیزی تولید نمیکند و غیر مولد است و بدین معنی در این بخش بر خلاف «اقتصاد حقیقی» ارزش و ارزش اضافی تولید نمیشود.

اغلب افراد گُمان میکنند که « نظام مالی» در جوامع امروز تنها دارای یک نقش فرعی و جانبی است و دولتها و مسئولین کشورها آنرا زیر نظر و کنترل خود دارند و اجباری نیست که همه از آن سر دربیاورند. این بینش، بینشی است خام.

سیستم مالی سالهاست که از فلسفه وجودی خود منحرف شده و خارج از کنترل و نظارت دولتها فعال بوده و به عنوان موتور محرکه اقتصاد جهانی عمل میکند.

جرج سوروس (میلیارد آمریکایی و یکی از نام دار ترین سوداگران بازار ارز که نامش با «چهارشنبه سیاه سپتامبر ۱۹۹۲ » بریتانیا گره خورده و به ویرانگر بانک مرکزی انگلستان شناخته شده است) میگوید: «سالهاست که جای راننده (اقتصاد حقیقی) و کمک راننده (یعنی نظام مالی) عوض شده است، و امروز این نظام مالی است فرمان اقتصاد جهانی را در دست دارد.» و به هر سو که بخواهد آنرا هدایت میکند.

امروز در نظام مالی که بر جهان حاکم است دیگر منطق اقتصاد کلاسیک و بازارگرا که در آن به اصطلاح تئوری بازیها، بازی «برد - برد» حاکم بود، حاکم نیست و به منطق «برد - باخت» تبدیل شده است.

نظام مالی در ۵۰ سال گذشته گام به گام و به همراه چیرگی اقتصاد نئولیبرالیستی و پالایش مقرراتی که پس از بحران مالی ۱۹۲۹ برای نظام مالی تعیین شده بود، به آنچنان نیرویی بدل شده که همه دولتهای منتخب مردم با تصویب هرگونه قانونِ اقتصادی در پارلمانهای خود همواره با ترس و لرز به واکنش بازار بورس و نظام سرمایه مالی مینگرند.

با شناور شدن نرخ دلار آمریکا در ۱۹۷۱، اولین گام در آزادسازی سرمایه مالی برداشته شد.

از آن پس سیاستهای پولی از اختیار دولت خارج شد و در حیطه اختیارات بانکهای مرکزی مستقل از دولت قرار گرفت. این تحولات و سایر اقدامات از قبیل کاهش یا حذف نظارت بر بازار سرمایه و سهام، و حذف محدودیت بر مالکیت بانکها و صندوقهای بازنشستگی، نظام جدیدی از اقتصاد مبتنی بر بازارهای مالی را به وجود آورد.

ولی گام بنیادین در اکتبر ۱۹۸۶ بوسیله مارگارت تاچر (و به دنبال او رونالد ریگان در آمریکا و پس از آن در سراسر جهان) برداشته شد. تاچر لایحه بانکی «گلاس- استگال» یعنی لایحه جدایی کامل وظایف و عملکرد بانکهای تجاری و بانکهای سرمایه گذاری که برای پیشگیری از بحرانهای مالی چون بحران ۱۹۲۹ تصویب شده بود را لغو و کلیه محدودیتهای و مقررات قانونی فعالیت در بازار سهام را از میان برداشت. این تغییرات آنچنان عمیق و اثر گذار بودند که به «انفجار بزرگ» شهرت پیدا کرده است.

در نتیجه این تغییرات شمار زیادی از موسسههای مالی و بانکهای فعال در مرکز مالی و تجاری لندن(۱۴) در هم ادغام شدند، و واحدهای بزرگتری را ایجاد کردند و در واقع اولین گام برای شکل گیری مجموعههای بزرگ مالی بدون هرگونه کنترل برداشته شد.

«پروفسور روی بچلور» استاد بانک داری و امور مالی در « مدرسه تجارت کاس» Cass Business School مینویسد:

« موسسهها و نهادهای مالی غول آسایی که پس از انفجار بزرگ بوجود آمده بودند با برخورداری از تسهیلات و خدمات مالی هنگفتی که در اختیار داشتند توانستند به دور از کنترل، کالاها وابزار پیچیده تری را به بازار عرضه کنند. و اگر بگوییم که قانونگزاران و ناظران نتوانستند پا به پای این رشد پیش بیایند، سخنی به گزاف نگفته ایم. آنها توانستند در مجموع سیستمی را ایجاد کنند که خارج از کنترل و رقابت فعال بود»

پس از شناور شدن دلار، پول دیگر نیازی به پوشش معادل کالاها یا طلا نداشت. با لغو مقررات بانکی و آزادسازی بازار مالی، رابطه بین اقتصاد واقعی و اقتصاد مالی در سراسر جهان بسیار تغییر کرده است. اگر تا سال ۱۹۸۰، اقتصاد واقعی تقریباً دو برابر ارزش بخش مالی بود، این رابطه از آن زمان به بعد کاملاً معکوس شده است. امروزه ارزشهای معامله شده در بخش مالی بیش از ده برابر اقتصاد واقعی جهان است.

شوربختا این انحراف مدتهاست که در کشور ما نیز در جریان است و اقتصاددانان کشور مان آن را بارها به مسئولین کشور گوشزد کردهاند.

دکتر فرشاد مومنی در ۳۱ خرداد ۱۳۹۹ در مصاحبهای با «شفقنا» با اشاره به سیاست انتشار اوراق بدهی برای جبران کسری بودجه میگوید: «مالیسازی اقتصاد، شکنندگی اقتصاد را افزایش میدهد... مدیریت بانک مرکزی در دوره جدید اهتمام غیرمتعارف و خطرناکی در باب تشدید مالیسازی نامرتبط با اقتضائات بخش حقیقی را در دستور کار قرار داده و دائما به دولت برای تبدیل بدهیهای بی حساب و کتاب آن به اوراق بدهی و دامن زدن به تجارت و مبادله این اوراق کمک کرده است. در کشوری... که با بحران ساختاری و سیستمی در بخش تولید صنعتی روبهرو است... حرکت در جهت شدت بخشیدن به مالیسازی اقتصاد شکنندگیها و فاجعهها را افزایش میدهد.»

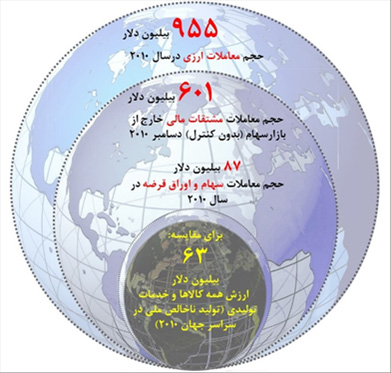

اصولاً بازارهای مالی را میتوان به چهار حوزه تقسیم کرد:

نمودار شماره ۴

حوزه اول، حوزه چاپ و نشر پول، یعنی بازاری که در آن پولهای صادرشده توسط بانک مرکزی به بانکها وام داده میشود. بانک مرکزی قیمت وام ویا نرخ بهره مرجع را تعیین میکند.

حوزه دوم، بازار اعتبار و سرمایه است که در آن سهام و اوراق قرضه خرید و فروش میشود.

حوزه سوم، بازار ارز است.

همانگونه که نمودار شماره (۴) به خوبی نشان میدهد، بازار ارز بزرگترین بازار است. این امر تا حدودی قابل درک است، چرا که صرف نظر از شرط بندیهای گسترده سوداگری، این بازار برای کلیه معاملات و تجارتهای بینالمللی ارز خارجی بکار میرود. به طور نمونه خرید و فروش نفت در جهان با پترو دلار انجام میگیرد.

حوزه چهارم، بازار خرید و فروش «ابزار مشتقات» سهام است و حجم این بازار بیش از ۹ برابر حجم کلیه کالاها و خدمات معامله شده در سراسر جهان است.

بحرانهای ارزی

صندوقهای پوشش ریسک Hedge fund

فروشهای استقراضی و سوداگران وقماربازان سرمایههای مالی

امروزه ارز تنها برای استفاده در معاملات تجاری به کار نمیرود، بلکه خود نیز به عنوان کالایی جهت داد و ستد عرضه میشود. پیشرفتهای چشمگیر، فن آوریهای رایانهای و ارتباطات الکترونیکی به سوداگران ارز این امکان را میدهد که در عرض چند ثانیه میلیاردها دلار را در جهان مبادله کنند و در نتیجه امروزه حجم مبادلات ارزی در جهان بیست برابر بیشتر از کل حجم تجارت کالاها است.

امروز بطور مثال سوداگران ارز از ضعفهای سیستم مالی کشورهای مختلف بر روی کاهش و افزایش ارزش ارز و پول این کشورها شرط بندی و سوء استفاده میکنند. این دلالان تنها به جهت حرص و آز مال اندوزی و برای به دست آوردن سودهای سرشار با تبهکاریهای خود فقر و مشکلات انبوهی برای میلیونها انسان سراسر جهان پدید میآورند.

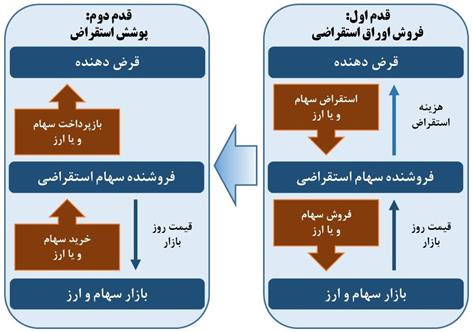

سازوکاری که این سوداگران در بازار سهام و ارز بکار میبرند Short-Selling (Leerverkauf) یا «فروش استقراضی» نامیده میشود.

پیش از باز گو کردن چند نمونه مشخص از این عمل این سوداگران در کشورهای مختلف، بد نیست به طور خلاصه با شیوه کار آنان آشنا شویم.

«فروش استقراضی»

سوداگران ارز در گام نخست ارز یک کشور به عنوان نمونه انگلستان (یا سهام یک شرکت) را هدف میگیرند. (نمودار ۵)

در گام دوم در «بازارهای تبادل ارزهای خارجی» (فورکس) مقدار هنگفتی از ارز آن کشور مورد نظر (پوند انگلیس) را برای مدت کوتاهی قرض میگیرند، به این امید که پس از انقضای این مدت ارز آن کشور افت چشمگیری خواهد کرد.

در گام سوم همان ارز استقراضی را با همان قیمت و یا کمی بالا تر در فاصله زمانِ کوتاهی در بازار بفروش میرسانند.

در گام چهارم هنگامی که پول ملی کشور مزبور در بازار با کاهش ارزش جدی روبرو شد و در بازار با قیمتی نازل قابل خرید بود، این سوداگران ارز مورد نظر را تهیه کرده و وام خود را باز پس میدهند و با این شرط بندیها سودهای کلان به دست میآورند.

علاوه بر این میزان پولی که آنها در دست دارند، بسیار هنگفت است. این سوداگران برای تخریب ارز یک کشور و تحت فشار قراردادن دولتهای مختلف، همگی در یک کنسرت جمعی و با همکاری یکدیگر وارد عمل میشوند (به قول خودشان به ارز یک کشور حمله میکنند) و با سرمایه هنگفتی که در اختیار دارند، اقدام به خرید و فروش ارز یک کشور میکنند.

نمودار شماره ۵

این سرمایه داران بزرگ با در اختیار داشتن چنین امکاناتی، چنانچه تصمیم بگیرند ارز کشوری رابر زمین زنند، هیچ کشوری هر چقدر هم قدرتمند باشد در برابر این تبهکاری تاب مقاومت نخواهد آورد.

چهارشنبه سیاه

نام جرج سوروس با «چهارشنبه سیاه» بریتانیا (۱۶ سپتامبر۱۹۹۲) گره خورده است. او پس از این واقعه به «ویرانگر بانک مرکزی بریتانیا» شناخته شد. سوروس در آن روز با فروش استقراضی (نمودار شماره ۵) دهها میلیارد دلار لیر استرلینگ، به یک باره سیستم پولی بریتانیا را دچار نوسان کرد و در حالی که یک شبه میلیاردها دلار به سرمایه وی افزوده شد، بانک مرکزی بریتانیا را وادارکرد تا خسارت مالی سنگینی بپردازد.

در اکتبر ۱۹۹۰ انگلستان به حوزه سیستم پولی اروپا ملحق شد. مکانیسم نرخ ارز اروپا کشورهای عضو را برای جلوگیری از نوسانات ارزی بیش از حد ملزم به نگه داشتن ارز خود در محدوده مشخصی نسبت به سایر ارزها میکرد. در قرارداد تصریح شده بود که هر پوند انگلیس باید معادل ۲.۹۵ مارک آلمان با نوسان شش درصد بالاتر یا پایین تر نگه داشته شود.

سوروس معتقد بود بانک مرکزی بریتانیا نرخ برابری ارز خود را به طور مصنوعی بالا نگه داشته است تا بتواند در «سیستم پولی اروپا» بماند. از این رو به بانک مرکزی هشدار داد که بریتانیا باید نرخ ارز خود را واقعی کند و از سیستم پولی اروپا خارج شود. بانک مرکزی بریتانیا برای مقابله با جرج سوروس و یارانش از طریق اقداماتی چون جمع آوری پوند استرلینگ از بازار ارز و بالا بردن نرخ بهره وارد عمل شد. ولی سرانجام تسلیم گردید و به کاهش نرخ پوند و خروج از سیستم پولی اروپا تن در داد. در نتیجه ارزش پوند در برابر مارک آلمان ۱۵در صد و در برابر دلار آمریکا ۲۵ درصد سقوط کرد. جرج سوروس در آن روز سودی چند میلیارد دلاری بدست آورد. رسانهها و اهل بورس به وی لقب «مردی که بانک مرکزی انگلستان را به زانو درآورد» را دادند.

بحران مالی شرق آسیا

از اواخر دهه ۸۰ و تا سال ۱۹۹۷ کشورهای نوصنعتی را ببرهای آسیا میخواندند. اما در ژوئیه ۹۷ (تابستان ۷۶) بطور ناگهانی همه چیز تغییر کرد و تمام منطقه درگیر ناآرامیهای اقتصادی شد.

مشکل از جایی آغاز شد که ارزها و بازار بورس کشورهای منطقه دستخوش حملات پیوسته و همه جانبه دلالان ارز قرارگرفت.

دلالان و سوداگران ارز با تبهکاریهای خود موجب بحران و رُکود اقتصادی عمیق دراین کشورها گردیدند و نه تنها کشورهای منطقه، بلکه اقتصاد اکثر کشورهای جهان را نیز دچار این بحران کردند.

بحران در ژوئیه ۹۷ در تایلند زمانی آغاز شد که دلالان بینالمللی ارز به این بهانه که اقتصاد آن کشور دارای ضعفهای بنیادی است، ضربات سنگینی را به پول تایلند (باث) وارد آوردند. در زیر این ضربات سنگین، بانک مرکزی تایلند از تلاشهای خود برای حمایت از پول آن کشور دست برداشت و اجازه شناوری آزاد آن را در مقابل دلار آمریکا داد.

پیامد چنین اقدامی تنزل سریع نرخ برابری پول تایلند بود. این تنزل ارزش ارزی به اندونزی، فیلیپین، مالزی و سرانجام کره جنوبی هم سرایت کرد. از این بحران حتی کشورهای از نظر اقتصادی قدرتمندترِ منطقه، مانند سنگاپور، هنگ کنگ و تایوان نیز در امان نماندند.

در اواخر سال ۹۷ ارزهای منطقه در سراشیبی سقوط قرار گرفتند، در مالزی ۴۰ درصد، تایلند ۵۰ درصد، اندونزی ۶۰ درصد، سنگاپور ۳۰ درصد و کره جنوبی ۵۰ درصد.

همزمان با حمله به ارزها، یورش به بازارهای بورس این کشورها نیز آغاز گردید و در نتیجه ارزش سهام در تمامی بازارهای بورس منطقه شدیدا نزول کرد. شاخص سهام بازار بورس کوالالامپور بیش از پنجاه درصد (از ۱۱۰۰واحد به ۵۰۰ واحد) کاهش یافت. شاخص سهام سایر کشورهای منطقه نیز کاهش مشابهی را تجربه کرد.

«ماهاتیر محمد» رییس جمهور مالزی در سخنرانی خود در سال ۲۰۰۰ میلادی در مرکز اسلامی نورثبروک در آمریکا، دو دلیل سقوط رینگیتِ را خروج ناگهانی ارز خارجی از سپردههای کوتاه مدت و بازار بورس همزمان با فروش یکباره «رینگیت» موجود در دست سرمایهگذاران «کلّاش» دانست. (نمودار ۵)

وی اظهار داشت: «این تبهکاران با پدید آوردن آشفتگی در بازار ارز در عرض تقریباً یک شبه، “اقتصاد شکوفای” مالزی را در باتلاق فرو بردند.»

از سوی دولت مالزی و دیگران «جورج سوروس» و همکارانش، به بحران آفرینی در اقتصاد کشورهای شرق آسیا متهم شدند. این روشی است که سوروس و همکارانش همواره برای تغییر و «اصلاح ساختار سیاسی» در کشورهای گوناگون از طریق بحران آفرینی اقتصادی بکار میبرند.

سفیر مالزی در ایران پس از بحران ارزی مالزی در تهران گفت:

« فریاد بلند «دکترماهاتیر محمد» مبنی بر نیاز به کنترل و تنظیم تجارت بینالمللی ارز به منظور ایجاد ثبات مالی جهانی نه تنها به گوش رهبران مالی دنیا نرسید، بلکه حتی وی را متهم به گزافه گویی علیه نیروهای بازار کردند. تنها در این اواخر بود که متوجه زنگ خطری که او به صدا در آورده بود شدند، یعنی هنگامی که سوداگران ارز صدمات سنگینی به روسیه و آمریکای لاتین وارد آوردند که در این میان سوداگرانی چون مؤسسههای مالی نظیر «ل ت ک ام» (۱۵) نیز متحمل خسارات سنگینی شدند.»

بحران مسکن در ایالات متحده آمریکا و بحران مالی سالهای ۲۰۰۷ و ۲۰۰۸

شیوه عملکرد بازارهای مالی

بحران مالی سالهای ۲۰۰۷ – ۲۰۰۸ که برخی از اقتصاددانان آنرا عمیق تر از بحران مالی بزرگ ۱۹۲۹ میدانند، باعث سقوط بازارهای سهام در سراسر جهان و به تهدیدی جدی برای بانکها و موسسههای مالی بزرگ جهانی بدل شد، تا جایی که دولتهای ملی را وادار کرد برای جلوگیری از فروپاشی اقتصاد جهانی وارد عمل شوند.

در پی آن اغلب بانکهای بزرگ در ایالات متحده امریکا و اروپا با مشکلات بسیار جدی روبرو شدند. ۱۱۵ بانک و ۱۱ موسسه «صندوق پوشش ریسک» در ایالات متحده ورشکست شدند.

این بحران که گاه بحران مسکن نامیده میشود، چگونه پدید آمد؟

پـس از حمـلات یازده سپـتامبر آمریکا، با توجه به شوکی که به بازار سهام وارد شده بود، بانک مـرکزی آمریکا برای تشویق به باقی ماندن پـول در بـورس، سیاست کاهش بهرهی بانکی را در دستور کار خود قرار داد، تاجاییکه میزان آن در فاصله سالهای ۲۰۰۰ تا ۲۰۰۴، از شش و نیم درصد به یک درصد کاهش یافت.

در این شرایط سوداگران بــنـگاههای مـالـی و بـانـکها و موسسههای سـرمایهگـذاری «صندوق پوشش ریسک» وامهای کلانی را که با بهره نازلی از بانک مرکزی دریافت میکردند، پس از خُرد کردن آنها بـا بـهرهای بالاتر در اختیار مشتریها قـرار میدادند. سود این دلالی آن قدر دندان گیر بود که این مؤسسهها تنها در پی شکار و فریب مشتریان جدید جهت واگذاری وامهای بیشتر بودند، بدون توجه به اینکه ضمانتهای خاصی از مشتریان برای بازپرداخت اقساط دریافت کنند.

در فـوریهی سال ۲۰۰۶، بـن برنانکه (Ben Bernanke) به ریاست « فدرال رزرو» انتخاب شد. وی که از طـرفداران “استراتژی مهار تورم” است، جهت مهار تورم دست به افزایش نرخ بهـرهی بانکی زد به طوری که در اواخر سال ۲۰۰۶ نرخ بهره بانکی کوتاه مدت به ۶ درصد رسید.

بین سالهای ۱۹۹۴ تا ۲۰۰۵ بیش از ۳ میلیون و دویست هزار خانه وار در ایالات متحده امریکا با گرفتن وام، املاک گران قیمت خریداری کردند.

حجم وامهای مسکن در ایالات متحده امریکا که در سال ۲۰۰۱ بالغ بر ۵ بیلیون و سیصد هزار دلار بود در سال ۲۰۰۷ به ده و نیم بیلیون دلار رسید.

«آژانس اعتباری مُودی» همان زمان تخمین زد، که نیمی از این خانه وارها قادر به بازپرداخت وام خود نخواهند بود و خانههای خود را از دست خواهند داد.

نویسنده کوشش میکند با طرحی ساده روشن کند که چگونه این بحران و چرخ و فلک جنون به راه افتاد

در نمودار (۶) برای ساده شدن، میانگین بهره به نمایش گذارده شده است.

در گام نخست بانگ A به سه مشتری خود که خواستار خرید خانه هستند بدون سرمایه اولیه وامی به مبلغ یک میلیون دلار با نرخ بهره ۶ درصد برای مدت ۳۰ سال میدهد.

اصل و فرع آن وام سالانه برای مشتری بالغ بر ۷۰ هزار دلار هزینه دارد که پس از ۳۰ سال معادل دوونیم میلیون دلار میباشد.

در گام بعدی بانک A ارزش وام ۳۰ ساله (Subprime-Kredite وامهای درجه دو یا بی اعتبار، وام زباله) به مبلغ دو و نیم میلیون دلار را برای خلاص شدن از شر آن (زیرا که میداند امکان باز پرداخت ۳۰ ساله آن ازسوی وام گیرندگان کم است) در « وال استریت» به «یک صندوق پوشش ریسک» به مبلغ ۵/۱ میلیون دلار میفروشد.

نمودار شماره ۶

در گام بعدی صندوق پوشش ریسک به اعتبار این وام ۵/۲ میلیون دلاری یک وام ۲۰ میلیون دلاری از بانک B میگیرد (بانک B نیمی از این وام را به مبلغ ۹ میلیون دلار به بانک A میفروشد) وبا آن دست به گرفتن وامهای دیگری از همین قبیل از بانکهای مختلف میزند و سرانجام آنها را به شکل کالاهای (مشتقات) جدید بسته بندی کرده و به سایر بانکها و مشتریهای جدید میفروشد.

نتیجهگیری:

طبیعی است که به محض اینکه حتی یک بدهکار توان پرداخت هزینه ماهیانه وام خود را نداشته باشد، صندوق پوشش ریسک متوجه آن میشود، اما مدیران صندوق هیچ علاقه و یا تعهدی به انتشار این اخبار ندارند. تنها زمانی که گروه بسیار بزرگی از بدهکاران توان پرداخت هزینههای ماهیانه خود را نداشته و بانک یا «صندوق پوشش ریسک» نتواند آنرا پنهان کند، وادار به اعلام آن همراه با اعلام ورشکستگی خود میشود.

شرکت «American Home Mortgage Investment» روز جمعه ۱۵ دسامبر ۲۰۰۶ ناچار شد این خبر را همراه با ورشکستگی خود اعلام کند.

پس از اعلام خبر، روز دوشنبه ۳۰۰ میلیون دلار از دست داد و روز سه شنبه ۵۰۰ میلیون دلار مفقود شد. نرخ سهام این موسسه مالی که در اوایل دسامبر ۳۶ دلار بود، سه شنبه ۱۹ دسامبر به ۰۴/۱ دلار کاهش یافت.

بانک مرکزی بریتانیا تخمین میزند که در این قُمار بزرگ موسسههای مالی جهان بیش از ۸/۲ تریلیون دلار از دست دادهاند، یعنی ۲۸۰۰ میلیارد دلار که معادل قیمت ۱۴۰ میلیون خودروی “فولکس واگن گلف” است. خسارت این بازی جنون آمیز را مزد بگیران و طبقه متوسط از راه پرداخت مالیات و پس اندازهای خود میبایست جبران میکردند.

پس از اینکه پُل کروگمن برنده جایزه نوبل اقتصاد(۱۲) در تاریخ ۲۶ اکتبر ۲۰۰۸، در روزنامه Neue” “Zürcher Zeitung گرینسپن (۱۶) را مسئول بحران مالی و سقوط بازار سهام در ایالات متحده در سپتامبر ۲۰۰۸ خواند، آلن گرینسپن در مقابل کمیته کنگره ایالات متحده امریکا که برای رسیدگی به این بحران تشکیل جلسه داده بود، اعتراف کرد که باور او به قدرت دست نامرئی و تنظیم خودکار بازار خارج از هرگونه کنترلی اشتباه بوده است.

وی در پاسخ به پرسش هنری واكسن نماینده كالیفرنیا در پارلمان مبنی بر اینکه: «آیا احساس نمیكنید كه ایدئولوژی شما در رابطه با تنظیم خودکار بازار اشتباه بوده است؟ و یا به عبارت دیگر، آیا متوجه شدهاید که جهان بینی شما و یا ایدئولوژی شما درست از کار درنیامده است ؟»

گفت: «کاملاً درست میفرمایید، به همین دلیل هم شُوکه شدهام.»(۱۷)

بحران یورو

در ماه مه ۲۰۱۰ زمانی که تمام رهبران کشورهای اروپائی با تمام قوا و با حمایت بانک مرکزی اروپا در حال محدود کردن خساراتهای ناشی از بحران مالی ۲۰۰۷ - ۲۰۰۸ بودند، انگلا مرکل صدر اعظم آلمان در یک مصاحبه مطبوعاتی گفت : «سوداگران پولی در سراسر جهان در حال اقدام علیه یورو هستند.»

ژان کلود یونکر همان روز گفت : «یک حمله جهانی علیه « یورو» در جریان است»

به دنبال آن اقتصاد دانان و کارشناسان دست اندر کار بازارهای بورس دنیا هشدار دادند که سوداگران بازار مالی قصد سرنگونی یورو را دارند و این بار با جنگ افزاری به نام «بیمه ناتوانی بازپرداخت وام» یا «مبادله ی نُکول اعتبار» (credit default swaps CDS) به میدان آمدهاند.

در همان زمان پروفسور کارل شملز استاد حقوق بینالمللی بانکها(۱۶) گفت:

« CDS مناسب ترین وسیله جنگی است برای از بین بردن یورو و یا هر ارز دیگری در جهان. سوداگران بازارهای مالی با این ابزار جنگی، قادر به برزمین زدن اقتصاد ملی هر کشوری هستند »

همزمان رئیس «دویچه بانک»، «یوزف اَکرمن»(۱۷) که خود یکی از بزرگترین سوداگران این بازار بود، برای حفظ منافع خود در تاریخ ۱۳ ماه مه ۲۰۱۰ در یک مصاحبه جنجالی با برنامه دوم تلویزیون سراسری آلمان گفت: «باید جدا شک کرد که دولتهای گروه یورو و اروپا بتوانند با کمکهای مالی خود یونان را نجات دهند»، درواقع وی در همان شیپوری میدمید که سوداگران مالی را در سراسر جهان برای جنگ علیه پول یورو فرا میخواند.

جمع بندی

یکم: نزدیک به ۴۰ سال است سوداگران سرمایه هر روز بیشترو بیشتر در بخش مالی سرمایه گذاری میکنند.

امروز نظام مالی چون «حباب فوق العاده متورم و پر تنشی» بر روی «اقتصاد حقیقی» نسبتاً ثابتی، سنگینی میکند (نمودار شماره ۴) و بصورت فزایندهای موجب بحرانهای مختلف میشود.

جدول شماره ۲ نشان میدهد که از سال ۱۹۹۲ تا به امروز با افزایش نا متناسب بحرانهای مالی روبروهستیم. این پدیده نو را جهان تا به حال تجربه نکرده بود.

جدول شماره ۲

در همین چند سالی که از سده بیست و یکم میگذرد، جهان شاهد بحرانهای مالی متعددی بوده که پیامدهای آن هنوز بر طرف نشده است.

برای نمونه بانک مرکزی اروپا به منظور مهارکردن بحران در کنار کاهش نرخ بهره (تا حد بهره ی منفی) از اوایل سال ۲۰۱۵ میلادی اقدام به خرید «اوراق کم بها» کرده است.

این بانک تا سال ۲۰۱۸ ماهیانه ۶۰ میلیارد یورو (یعنی تقریبا ۲ تریلیون و یکصد میلیارد یورو) و از سال ۲۰۱۸ تا به امروز ماهیانه ۳۰ میلیارد یورو با خرید این اوراق بی ارزش به بهانه «حفظ چرخه اقتصادی» پول به بازار تزریق کرده است، که هنوز ادامه دارد.

یعنی به جای کاستن تنش موجود در درون این «حباب فوق العاده متورم و پرتنش» تنها در اروپا هر روز یک میلیارد یورو به بازار پمپاژ میشود.

کارشناسان اقتصادی هشدار میدهند که ما با سیستمی ناپایدار و استثنایی روبرو هستیم و این سیستم راه حلهای استثنایی طلب میکند که باید هر چه زود تر برای پایداری آن راه حلی پیدا کرد، و گرنه دیر یا زود شاهد انفجار بزرگی خواهیم بود.

اما پرسش اساسی اینست که راه چاره چیست؟

این پرسش همه متفکرین، اقتصاددانان و سیاستمداران را به خود مشغول کرده است و نویسنده در جایگاهی نیست که بتواند به آن پاسخ گوید. به گمان نگارنده ما در میانه بحرانیم و بحرانهای عنوان شده در جدول شماره ۲ پیش لرزههای بحران اصلی پیش رو میباشند

نظام مالی که زمانی نقشی محرک و اساسی را در توسعه اقتصاد، صنعت و تولید بازی میکرد، در سالهای اخیر به نقطه مقابل یعنی به انگلی با ولعی بی حد وحصر تبدیل شده است که هر روز برای رفع این ولع

نیاز به تأمین پول بیشتر دارد و از این طریق زمینه سالم را برای اقتصاد واقعی یعنی صنعت و تولید از میان برده است.

دوم: همانگونه که در آغاز این نوشتار آمد، جهانیشدن دارای مولفههای گوناگون میباشد و نویسنده در این مقاله تنها به جنبه اقتصاد سیاسی و بویژه نظام مالی آن پرداخته است.

روشن است که جا دارد در دراز مدت تاثیرات جهانیشدن بر ساحتهای گوناگون اجتماعی، سیاسی، فرهنگی، فنآوری و محیط زیست و ساختارهای سنتی، بومی، ملی و بنیانهای هویتی نیز، مورد بررسی قرارگیرد.

اما بد نیست در این نوشتار فهرست وار (جدول شماره ۳) با آثار مثبت و منفی این پدیده آشنا شویم.

به گمان نویسنده همانگونه که در جدول شماره ۳ دیده میشود، تمامی پیامدهای مثبت گلوبالیزاسیون، آسیبهایی جانبی را نیز با خود به همراه دارد.

جالب اینجاست که راه حلهای رفع این آسیبها نیز تنها راه حلهای جهانی و گلوبال میباشند که با یک اجماع جهانی امکان پذیر است.

در سال ۲۰۱۰ «نیکولاسرکوزی» رییس جمهور وقت فرانسه در رابطه با بحرانهای مالی گفت:

« بحرانی که ما امروز با آن روبرو هستیم بحران جهانیشدن نیست بلکه بحران سرمایه داری است که جهانی شده است».

جدول شماره ۳

بیش از ده سال از این گفتار رییس جمهور فرانسه میگذرد و امروز همه میبینیم که کار در خوری انجام نگرفته است.

حال این پرسش پیش میآید که آیا دولتهای ملی در زمان جهانی شدن، امکان سیاستگزاری را دارند؟

پاسخ به این پرسش روشن است، دولتهای ملی در نقطه مقابل گلوبالیزاسیون نیستند، بلکه پیش شرط آن میباشند.

نگاهی به اقتصاد جهانی نشان میدهد که بازیگران واقعی جهانی شدن، موسسههای مالی و کنسرنهای فراملیتی در کشورهایی با اقتصادی قدرتمند و دارای سیستم اداری و اجتماعی کاملاً توسعه یافته میباشند.

روشن است که دولتهای ملی در یک همکاری چند ملیتی چون «اتحادیه اروپا» امکانات گسترده تری را بطور مثال برای مقابله با زیاده خواهیهای شرکتهای فراملیتی و سوداگران بازار مالی پیدا خواهند کرد.

بنابراین اشتباه است اگر تصور شود که جهانیسازی لزوماً به خلع ید سیاسی از دولتهای ملی میانجامد.

اما فرمان برداری دولتهای ملی از “بازارهای مالی” و شرکتهای فراملیتی که امروز متاسفانه شاهد آن هستیم، نه تنها تأسف آور بلکه خطرناک است.

کلیه تصمیمهای اقتصادی که ما را امروزه تا به اینجا رسانده انتخابهای اجباری نبودهاند، بلکه تصمیمهای سیاسیِ خود خواسته ایِ بودند که از سال ۱۹۸۰ آغاز شده و مجدداً میتوانند و باید اصلاح شوند.

شوربختا که امروزه با سیاستمدارانی سروکار داریم که فاقد هرگونه اعتماد به نفس بوده و از روی درماندگی تسلیم تبلیغات نئولیبرالیستی شدهاند.

پایان سخن:

اوژن یونسکو (Eugène Ionesco) نویسنده فرانسوی زمانی نوشت؛

«تنها کسانی که به ابتذال عادت کردهاند، میتوانند امروز با خیال راحت و بدون ابراز انتقاد به وضع موجود به زندگی خود ادامه دهند.»

به گمان من کمتر جملهای یافت میشود که این چنین روشن وشفاف جایگاه ما و جهان امروز ما را تصویر کند.

ما در دنیایی زندگی میکنیم که در آن بیش از هر زمان دیگر ثروت تولید میشود، ولی در همین زمان میلیونها میلیون انسان برای فرار از فقر و گرسنگی زادگاه و وطن خود را ترک میکنند.

سازمان ملل متحد با نگرانی شدید هشدار میدهد که از اواسط دهه جاری به این سو شاخص گرسنگی در جهان به شدت رو به افزایش است و امروز بیش از ۸۲۰ میلیون انسان از گرسنگی رنج میبرند.(۱۸)

آکسفام در گزارش سالانه خود به نابرابری ثروت در جهان میپردازد و مینویسد: «در بسیاری از کشورها یک اقلیت ثروتمند سهم فزایندهای از درآمد ملی را به خود اختصاص داده است.»

توماس پیکتی نویسنده کتاب «سرمایه در قرن ۲۱»(۱۹) مینویسد: «۱۰ درصد از جمعیت جهان ۸۰ درصد از ثروت جهان را در اختیار دارد و ۹۰ درصد جمعیت جهان تنها ۲۰ درصد باقیمانده را و ۱ درصد جمعیت جهان ۵۰ درصد از ثروت جهان را در اختیار دارد.»

امروز ۷۶۸ میلیون نفر در جهان در فقر مطلق بسر میبرند، یعنی روزانه تنها یک یورو و ۶۰ سنت در اختیار دارند.

در حال حاضر مردم کشورهای «صحرای بزرگ افریقا» هم راستا با انفجار جمعیت، به خاطر بحران اقلیمی شاهد از میان رفتن منابع طبیعی خود نیز میباشند.

به این دلیل براساس آمار «موسسه گالوپ»،(۲۰) حدود ۳۳ درصد از مردم کشورهای «صحرای بزرگ افریقا» و ۲۷ درصد از مردم امریکای لاتین و کارائیب و ۲۴ درصد از مردم خاورمیانه خواستار ترک زادبوم خود میباشند.

فیلیپو گراندی، رئیس کمیساریای عالی امور پناهندگان در سازمان ملل در ۱۸ ژوئن ۲۰۲۰ اعلام کرد، شمار آوارگان در سراسر جهان به نزدیک ۸۰ میلیون نفر رسیده است.(۲۱)

ابتذال دیگر اینکه به جای طراحی برنامههای بینالمللی علیه این نابرابریها و فقر و گرسنگی، سیاستمداران و صاحبان قدرت به بلندتر کردن دیوارهای مرزی خود پرداختهاند.

ابتذال دیگر در آنجا است که طبق آمار سال ۲۰۱۷ یوروستات (مركز آمار اتحادیه اروپا)، ۲۲.۴ درصد از مردم سراسر اروپا (۱۱۳ میلیون نفر) در معرض خطر فقر یا محرومیتهای اجتماعی قرار دارند.

در گذشته اشتغال به عنوان راهی برای خروج از فقر تلقی میشد، اما برخی از کنشگران در حال حاضر معتقدند که دیگر اینگونه نیست.

لئو ویلیامز مدیر شبکه اروپایی مبارزه با فقر به یورونیوز گفت: «ما شاهد افزایش کارهای پرمخاطره... هستیم... تعداد زیادی از مردم کار میکنند اما به سختی میتوانند با درآمدشان تا پایان ماه سر کنند.»

نتیجه اینکه در کنار نابرابریهای اجتماعی، فقر، گرسنگی و نابودی محیط زیست، جنگ دومین علت اصلی فرار و مهاجرت مردم از خانه و کاشانه خود میباشد.

اما قله و اُلمپ این ابتذالها آنجا است که در این شرایط بحرانی و خطرناک جهانی، قدرتمند ترین مرد دنیا یک پیمانکار فاسد ساختمانی است که با پیامهای توییتری مبتذل و خطرناک روزانه خود به اختلافات و افتراق و خشونت در آمریکا و دنیا دامن میزند.

ما همگی موظفیم در برابراینهمه نابرابری در جهان پاسخگو باشیم!

——————————————

(۱) Osterhammel 2011, S. 1033 ff

(۲) Hobsbawm 1994, S. 14

(۱/۲) Ferguson 2009, S. 299

(۲/۲) 16.12.2008 Krämer Handelsblatt

(۳) اریک جان ارنستهابسبام (Eric John Ernest Hobsbawm) تاریخ دان و نویسنده

(۴) تایلریسم : تنظیم تشکیلات کارهای تولیدی بر اساس جلوگیری از اتلاف وقت

فوردگرایی یا فوردیسم : گرایشی متأثر از نظام اقتصادی حاکم بر کارخانههای خودروسازی هنری فورد در آمریکا بود که شکل پیچیدهتری از تایلرگرایی است. این گرایش مبتنی بر ترکیبی از قیمت پایینتر تولیدات و دستمزد بالاتر و خط تولید بهبودیافته و بازاریابی و تسهیلاتی خاص برای مصرفکننده است.

هنری فورد در ژانویه زمانی که شاهد مازاد تولید، ولی ناتوانی قدرت خرید کارگران و نرخ بالای بیماری کارگران ناشی از سختی کارِ تکراری و فشار روحی و جسمی آنان شده بود، در سال ۱۹۱۴ با یک تصمیم انقلابی، صنعت ماشینسازی فورد را متحول کرد.

در درجه اول شرکت فورد ساعت کاری را از نه ساعت در روز به هشت ساعت کاهش داد و دستمزد کارگران را تا بیش از دو برابر افزایش داد.

(۱/۴) Galbraith 2009, S. 175

(۵) ابزار مشتقه (Derivative Contract) به قراردادها یا اوراقی بهاداری گفته میشود که از سهام یک یا چند کالا، انرژی، ارز، پول و سرمایه مشتق شده و در بورسهای مربوط معامله میشود. ارزش این ابزار وابسته به ارزش اوراق بهادار منشاء میباشد و خود به تنهائی هیچ گونه ارزش مستقلی ندارد.

یکی از ابزار مشتقه «گواهی سود اهرمی» نامیده میشود “Der Hebeleffekt, Leverage-Effekt”،

که بشکل وسیعی پیش از بحران ۱۹۲۹ بکار میرفت و نقش اساسی را در بوجود آمدن آن بحران ایفا کرد.

(۱/۶) تجربه تاریخی روی کار آمدن هیتلر پس از بحران مالی ۱۹۲۹ و رشد احزاب و سازمانهای پوپولیست و روی کار آمدن دولتهای راستگرای رادیکال در بسیاری از کشورهای جهان پس از بحران مالی ۲۰۰۷ - ۲۰۰۸ و بحران یورو در سال ۲۰۱۰، بیدار باشی است برای همه آزادیخواهان جهان.

(۶) جان مینارد کینز (John Maynard Keynes)، (زاده ۵ ژوئن ۱۸۸۳ - درگذشته ۲۱ آوریل ۱۹۴۶)، اقتصاددان برجسته انگلیسی

(۷) Koo 2009, S. 116

(۸) Senator Carter Glass und Henry B. Steagall

قانون گلس استیگال در برابر شکست بازار سهام در ۱۹۲۹ و رکود بزرگ اقتصادی آمریکا تصویب شد. بر اساس این قانون، بانکداری بازرگانی (امور مربوط به پذیرش سپرده و وام دهی) از بانکداری سرمایه گذاری (امور مربوط به اوراق قرضه) جدا شد.

(۹) Harry Dexter White

(۱۰)Schumann/Grefe 2008, S. 21

(۱۱) 23.6.2012 die tageszeitung (taz)

(۱۲) پل رابین کروگمن Paul Robin Krugman

اقتصاددان اهل آمریکا است. او در سال ۲۰۰۸ میلادی موفق به دریافت جایزه نوبل اقتصاد گردید.

جوزف یوجین استیگلیتز (Joseph Eugene Stiglitz)(۱۳)

اقتصاددان معاصر آمریکایی است. وی برنده جایزه نوبل اقتصاد در سال ۲۰۰۱ گردید

(۱۳الف) «جهانیسازی و مسائل آن» نوشته جوزف استیگلیتز ص۳۳-۳۴)

(۱۳ب) همانجا ص ۴۰

(۱۳ج) همانجا ص ۴۱-۴۴

(۱۴ الف) علی ربیعی سخنگوی دولت و وزیر سابق کار تعاون و رفاه اجتماعی در مورد موقتسازی قراردادهای کاری نیروهای کار میگوید : بیش از ۹۰درصد نیروهای کار کشور، در حال حاضر موقتیاند.(علی ربیعی، اقتصادآنلاین، ۹۳/۵/۲۷)

در حالی که در پایان جنگ بیش از ۹۰ درصد نیروهای کار در ایران با قراردادهای دائم در استخدام کارفرمای خود بودهاند.(خیراللهی، ۱۳۹۷)

(۱۴) City of London «سیتی لندن»

قلب فعالیتهای اقتصادی بریتانیا است و در قرن ۱۹ مرکز فعالیتهای اقتصادی تمامی دنیا بودهاست. سیتی جمعیتی در حدود ۱۰ هزار نفر دارد، اما نزدیک ۳۳۰،۰۰۰ نفر در آن کار میکنند که بیشتر آنها در بخش خدمات مالی فعال هستند

(۱۵) «مدیریت سرمایه بلند مدت.» (LTCM)

یک شرکت مدیریت پوشش ریسک مستقر در گرینویچ، کانکتیکات بود که از استراتژیهای تجاری بازده مطلق ترکیب شده با اهرم مالی بالا استفاده میکرد. این صندوق در اوایل سال ۲۰۰۰ منحل شد.

(۱۶) Prof. Dr. jur. Karl-Joachim Schmelz is a German Bank and commercial lawyer. was a judge at the Frankfurt district court

(۱۷) جوزف اکرمن (Josef Ackermann)

بانکدار سوئیسی است، که در حال حاضر بهعنوان رئیس هیئت مدیره بانک قبرس فعالیت میکند

(۱۸) دبیرکل سازمان ملل متحد«آنتونیو گوترش» ۲۱ خرداد ۱۳۹۹

(۱۹) سرمایه در قرن بیست و یکم (Le Capital au XXIe siècle)

نام کتابی است از توماس پیکتی اقتصاد دان فرانسوی که به نابرابری درآمد و ثروت دراروپا و آمریکا ازقرن هجدهم تاکنون میپردازد.

(۲۰) مؤسسه گالوپ از معتبرترین موسسههای نظرسنجی در جهان است

Gallup International Association

(۲۱) rfi 16/06/2020

Edmund L. Andrews: Greenspan Concedes Error on Regulation. In: The New York Times. 23. Oktober 2008, ISSN 0362-4331